Quels seront les modèles économiques gagnants sur ce marché en pleine croissance?

En France et en Europe, les véhicules électriques (VE) ont connu un important développement, spécialement en milieu urbain. D’un positionnement de niche, les véhicules électriques à batterie [VEB] et hybrides rechargeables [VHR] sont devenus une alternative sérieuse aux moteurs à combustion. Avec leur entrée sur le marché des particuliers, ils constituent le meilleur atout de l’industrie automobile pour réduire ses émissions de CO2 avec une perspective de croissance soutenue dans la prochaine décennie. Au cours des six derniers mois, les véhicules électriques représentaient 12 % des nouvelles immatriculations en France; ils pourraient avoisiner 8,8 millions d’unités dans l’hexagone d’ici 2030, et 55 millions en Europe, cette croissance s’accompagnant d’un développement massif des solutions de recharge. Des start-ups, souvent soutenues par des fournisseurs d’énergie, se sont professionnalisées et consolidées depuis 2017, à la recherche du modèle économique gagnant.

COVID-19 et secteur automobile

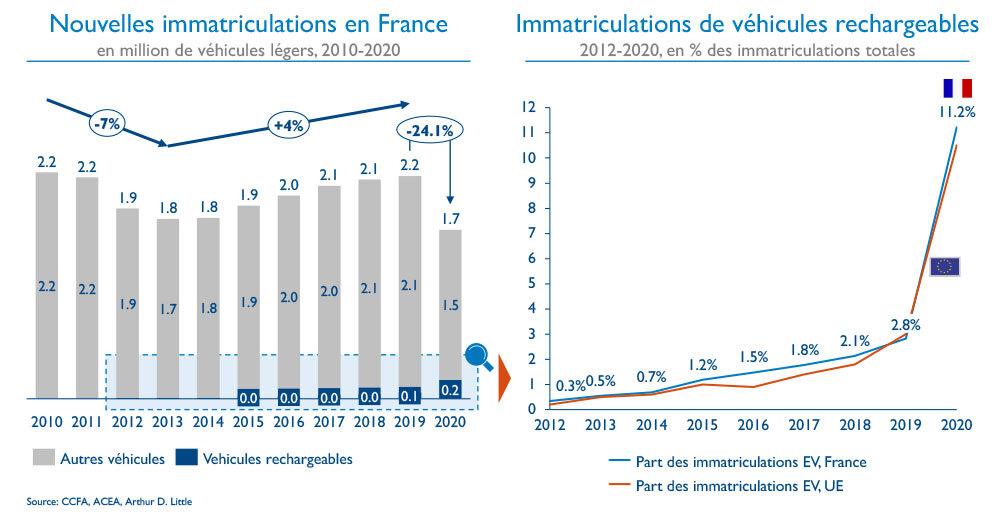

La pandémie a durement atteint l’économie française, et notamment son industrie automobile. Alors que les ventes de voitures neuves ont chuté de 24,1% en 2020, les ventes de VE (VEB + VHR) ont triplé sur la même période. Au 1er semestre de 2021, les ventes françaises de VE ont atteint un nouveau record, représentant ~15 % de toutes les immatriculations. Une tendance similaire est observée en Europe, les VE dépassant pour la première fois 10 % du mix en 2020 et 14 % au 1er semestre de 2021.

Cette forte tendance devrait se poursuivre avec l’annonce de plusieurs lancements de VE très médiatisés. Par exemple, Volkswagen a commencé à produire l’ID.3, tandis que les modèles SUV comme l’ID.4 de Volkswagen et le Model Y de Tesla commenceront à être vendus cette année. Entre-temps, Renault a annoncé ses intentions de vente d’un mix composé à 30 % de VEB et 35 % de VHR d’ici 2025. Cette tendance à l’électrification est “alimentée” par deux leviers:

- La demande. Une demande croissante pour des véhicules plus “verts”, portée par un effacement progressif des obstacles à l’achat tels que le prix élevé, l’angoisse d’une autonomie insuffisante ou encore la présence encore limitée des infrastructures de recharge. Plus important encore, si les VEB coûtent environ 25 % de plus à l’achat que leurs modèles équivalents à combustion interne, cet écart se réduit à mesure que le prix des batteries baissent. Enfin, les coûts d’exploitation des VEB sont plus faibles (énergie motrice beaucoup moins cher, moins d’entretien), rendant ainsi le coût total d’utilisation à équivalent en France. Par ailleurs, le risque de dépréciation de la valeur à long terme des VE de 1ère et 2ème génération est aujourd’hui principalement couvert par les offres de location longue durée (LLD) attractives des constructeurs.

- L’offre. Devant l’obligation de réduire radicalement les émissions de CO2 pour atteindre les objectifs gouvernementaux, les constructeurs prévoient de lancer environ 400 nouveaux VEB d’ici 2023. Le développement pourrait encore s’accélérer suite aux récentes décisions de la Commission Européenne d’accroitre les objectifs de réduction des émissions de CO2 par rapport à 2021 à 55 % d’ici 2030 et la proposition d’interdire la vente de véhicules thermiques neufs en 2035.

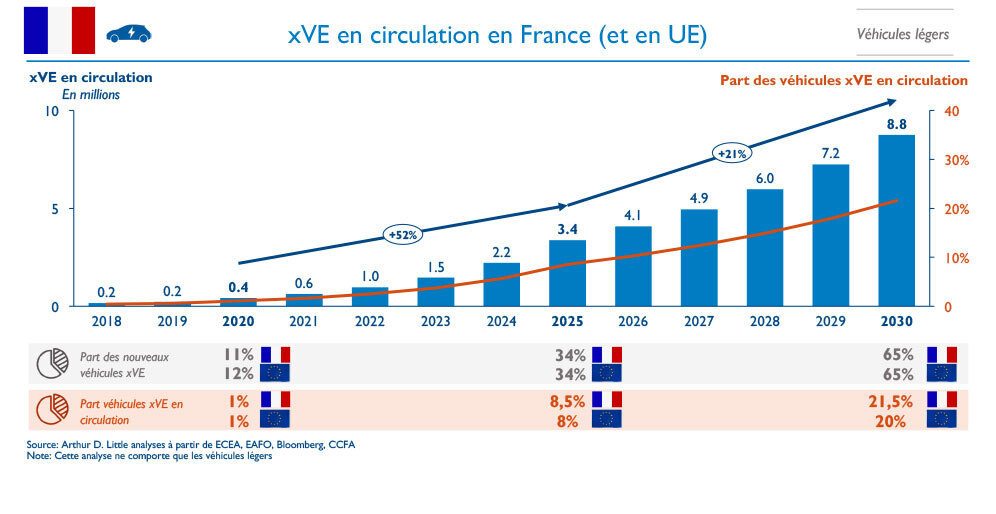

Comme le montre le graphique ci-après, nous prévoyons 8,8 millions de VE en France en 2030, soit plus d’une voiture sur cinq (contre une sur sept en Europe). En 2030, deux nouvelles voitures vendues sur trois seront électrifiées, ce qui constitue une rupture pour les constructeurs qui doivent transformer leurs activités encore plus rapidement. Cela représente également une perspective séduisante pour les fournisseurs d’électricité et de services de recharge. En 2030, recharger les 8,8 millions de véhicules électriques légers en France nécessitera un approvisionnement supplémentaire en électricité d’environ 16 TWh (soit la production annuelle de la centrale de Flamanville ou ~3 % de la production française actuelle). Des investissements massifs dans les infrastructures de recharge sont donc à prévoir.

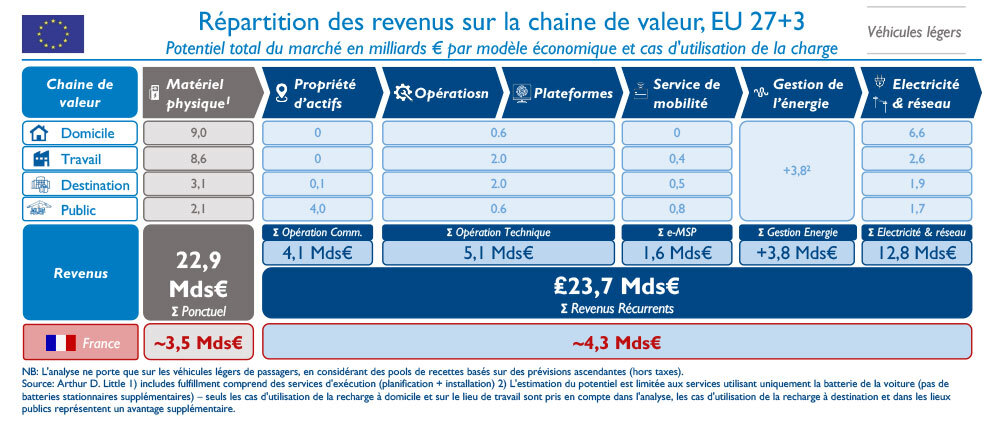

Après de nombreuses années d’incertitude sur la vitesse de déploiement et la croissance du parc, les premiers investisseurs dans la recharge des VE vont bientôt être récompensés. Avec l’arrivée d’un plus grand nombre de VE sur le marché, les revenus tirés de la recharge pour les seules voitures particulières atteindront environ 7,6 Mds€ en France et 50 Mds€ en Europe en 2030. Cela représente une multiplication par sept par rapport à 2021, avec un taux de croissance annuel moyen d’environ 25 %. La recharge des VE génère d’importantes opportunités de génération de revenus, qui peuvent être segmentées en sept groupes (voir le schéma ci-dessous).

Le matériel physique comprend tous les revenus générés par la fabrication et la vente du matériel de recharge. Il comprend également les services d’exécution nécessaires à la mise en place de l’infrastructure. L’exécution fait référence à tous les services associés à la planification, à l’installation et à la mise en service du matériel chez le client final.

La propriété des actifs (c’est-à-dire l’exploitation commerciale) représente tous les revenus générés par la vente de services de recharge par les propriétaires d’infrastructures de recharge privés ou publiques.

Dans le schéma ci-dessous, nous avons déduit les coûts totaux d’électricité et d’exploitation technique pour ne présenter que les revenus résiduels générés à cette étape de la chaîne de valeur.

La catégorie “Opérations et plateforme” comprend tous les revenus générés par le déploiement de logiciels de gestion des points de charge, de services d’assistance technique, ainsi que de maintenance et d’entretien du matériel sur les réseaux privés et publics.

L’ensemble des recettes des services de mobilité électrique comprend toutes les recettes générées par l’accès des propriétaires de VE aux infrastructures de recharge publiques. Cela comprend les frais de transaction payés par les clients ainsi que les frais d’itinérance des opérateurs de points de charge (OPC) et des fournisseurs de services de mobilité électrique (SME). Pour mettre en évidence la valeur ajoutée de ce service, nous n’incluons que la marge du SME dans le panier.

La gestion de l’énergie correspond aux services de charge intelligente (c’est-à-dire l’optimisation de l’impact du comportement de charge des consommateurs au niveau du branchement électrique – par exemple, écrêtement des pics de charge, intégration photovoltaïque, coût temporel) et à la fourniture d’une puissance équilibrée sur le réseau en fonction des VE qui y sont connectés.

L’électricité et le réseau comprennent la vente d’électricité et les frais d’utilisation du réseau - pour la recharge des véhicules - aux clients finaux. Ces clients peuvent être des ménages privés, des entreprises ou des opérateurs d’infrastructures de recharge publiques.

Le tableau ci-dessous présente nos prévisions pour les revenus de la recharge des VE en 2030 en Europe, regroupées par modèle économique et par cas d’utilisation. Nous distinguons également les revenus ponctuels provenant du déploiement de l’infrastructure et les revenus récurrents provenant de l’exploitation/utilisation des points de charge.

Le secteur du rechargement des VE est actuellement en phase de démarrage. Les revenus récurrents passeront d’une part de 20 % aujourd’hui à plus de 50 % en 2030. Cela représentera environ 1600 € pour chaque nouvelle voiture vendue en revenus ponctuels, et environ 500 € en revenus récurrents pour chaque voiture en service. Que cela signifie-t-il pour le marché ? S’il est certain que les revenus récurrents dépasseront les revenus ponctuels à long terme, le matériel physique et les services d’exécution connexes devraient encore représenter 45 % du marché à 2030.

A cette échéance, le segment du logiciel informatique jouera encore un rôle important, malgré un léger déclin.

Par ailleurs, les frais d’électricité et de réseau ne devraient représenter qu’environ 25 % des recettes nettes totales en 2030. La majeure partie de la valeur est simplement créée ailleurs. Si la recharge des VE représente une opportunité de marché “naturelle” pour les fournisseurs d’énergie ces derniers devront probablement étendre leur offre à l’ensemble de la chaîne de valeur pour capter la valeur du marché.

Alors que le matériel physique, l’électricité et la gestion de l’énergie créent le plus de valeur sur le marché de la recharge privée, la propriété des actifs est plus déterminante sur le marché de la recharge publique.

Aujourd’hui, les marges les plus élevées sont dans les activités axées sur les logiciels.

La rentabilité moyenne est aussi importante que la taille du marché. Nous constatons actuellement une situation contrastée en ce qui concerne les niveaux de marge. Alors que les opérations techniques, la gestion de l’énergie et la propriété des actifs peuvent souvent générer des marges brutes de plus de 40 %, les niveaux de marge moyens dans la distribution d’électricité et les services de mobilité sont nettement inférieurs. L’activité « matériel physique » se situe actuellement entre les deux, avec une pression sur l’innovation produit et la réduction du coût de production afin de maintenir les niveaux de rentabilité.

Les leaders du secteur s’orientent vers des modèles économiques intégrés – “Charging As A Service”

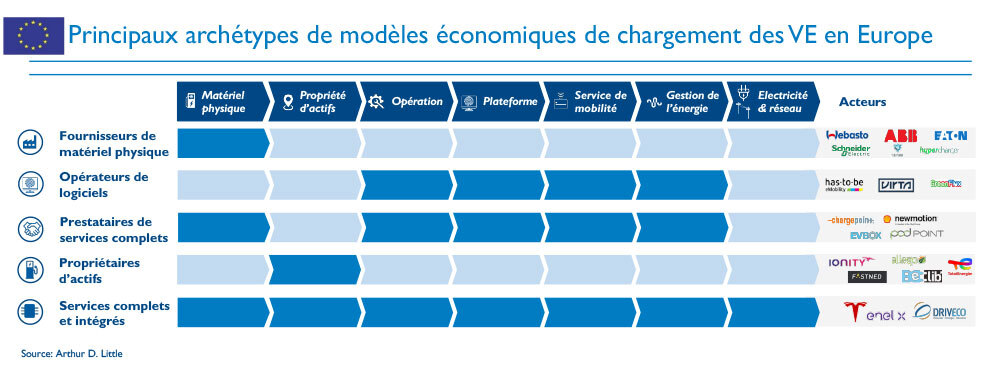

Alors, quels seront les modèles économiques gagnants de demain? Le tableau ci-dessus illustre les modèles économiques dominants aujourd’hui. Chaque modèle économique présente des avantages et des inconvénients.

L’atout du modèle économique des opérateurs basés sur les logiciels est sa “légèreté”. Les niveaux de marge sont assez élevés, mais cela reste un jeu d’échelle “classique” avec un effet de réseau élevé. Cela devrait conduire à une consolidation massive et seuls quelques acteurs dominants devraient réussir, comme observé dans d’autres secteurs. Les régulateurs nationaux et internationaux pourront considérer l’industrie comme assimilable à un segment “logiciel” et ignorer les oligopoles de facto, ou ils peuvent la classer dans la catégorie “énergie” et intervenir rapidement. Cela pourrait bien dépendre de l’identité du ou des potentiels acteurs dominants.

Si l’on adopte une perspective de revenus totaux, la mise à disposition du matériel physique et la possession d’actifs semblent être les meilleurs paris à l’horizon 2030. L’inconvénient réside dans les exigences d’investissement élevées et un risque potentiel de régulation des prix. Les fournisseurs de matériel physique seront également confrontés à une pression sur les marges s’ils ne parviennent pas à suivre le rythme de l’innovation. De plus, la propriété des actifs pourrait constituer un point d’entrée clé pour les investisseurs financiers, car l’utilisation croissante des infrastructures de recharge publique permet une exploitation rentable à long terme. Nous estimons l’investissement total nécessaire à environ 8 Mds€ pour mettre en place l’ensemble des infrastructures de recharge publique en France jusqu’en 2030. Avec la nécessité pour les fournisseurs d’énergie de fortement transformer leurs activités dans les années à venir nous pourrions assister à une tendance similaire à celle du secteur des télécommunications, où les fonds d’infrastructure sont massivement intervenus pour financer l’expansion des actifs (tours réseau et fibre).

Une position de fournisseur de services complets et intégrés semble la mieux adaptée pour profiter de la croissance du marché aujourd’hui (matériel physique) et demain (exploitation + opération et plateforme). Elle couvre également plusieurs activités à forte marge - le fait de regrouper plusieurs produits et services en une offre de “guichet unique” augmentant encore le potentiel de marge. À l’heure actuelle, seuls quelques acteurs du marché sont en mesure d’être compétitifs sur l’ensemble de la chaîne de valeur, ces entreprises devant mener une lutte acharnée pour suivre le rythme d’innovation imposé par les acteurs de niche. Au sein de ce groupe, nous observons également deux approches différentes : “écosystème fermé” (Tesla) et “normes ouvertes” (Belib’).

S’il est encore trop tôt pour déterminer le ou les modèles économiques gagnants, nous observons une tendance nette chez les leaders actuels du marché européen (par exemple, Shell, EVBox, Enel X) à regrouper leurs activités de recharge dans des modèles économiques complets et intégrés. Ces modèles s’adaptent bien aux besoins des flottes d’entreprises, qui constituent actuellement le segment le plus attractif en raison de la demande de solutions clés en main. Charging As A Service répond ainsi à leurs besoins et libère les clients des coûts d’investissement initiaux élevés, tout en s’appuyant sur un financement sécurisé dans la durée.

Conclusion

La mobilité électrique prend son envol, et les ventes de VE passent à la vitesse supérieure - en partie grâce aux subventions accordées dans de nombreux pays de l’UE (par exemple, jusqu’ à 6000 € en France) - et l’adoption des VE sera probablement encore plus rapide que prévu. Par conséquent, la recharge des VE, qui était jusqu’alors un secteur de niche, deviendra un marché de plusieurs milliards d’euros d’ici à 2030. À eux seuls, les VE pour passagers généreront un volume de marché d’environ 7,6 Mds€ en France, ce qui représente une opportunité considérable pour les fournisseurs d’électricité, les grandes compagnies pétrolières, les équipementiers automobiles et les investisseurs financiers.

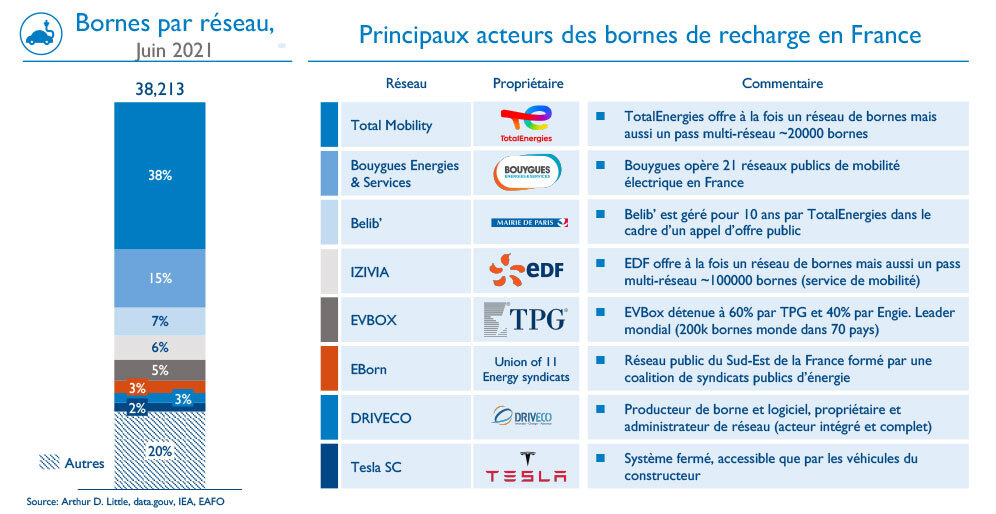

La recharge des VE est un marché encore peu mature qui a évolué pour devenir très fragmenté avec une chaîne de valeur complexe et de nombreux acteurs de petite taille. Le secteur connait une vague de consolidation, les entreprises du secteur de l’énergie, en particulier, cherchant à étendre leur part de valeur et leur couverture géographique. Le tableau ci-dessous illustre la consolidation en cours du marché en France.

Le potentiel total du marché est probablement suffisamment important pour que coexistent des acteurs de niche et des leaders régionaux. Alors que les concurrents de niche, tels que les fournisseurs de plateformes logicielles, doivent développer leurs activités à l’échelle européenne voire mondiale pour atteindre une masse critique, les grands acteurs régionaux, comme les fournisseurs nationaux d’électricité, peuvent développer leurs activités avec succès en couvrant plusieurs maillons de la chaîne de valeur et en proposant des solutions intégrées.

Les opportunités existent. Plusieurs acteurs ont acquis une position de force pour tirer bénéfice de cette croissance. Les gains de parts de marché après 2025 deviendront probablement extrêmement coûteux, et les retardataires devront payer cher pour se frayer un chemin sur un marché occupé.